クラウドERP「SmileWorks」は

インボイス制度に完全対応しています!

販売ワークス・会計ワークスでの対応内容のご案内

2023年10月1日インボイス制度施行

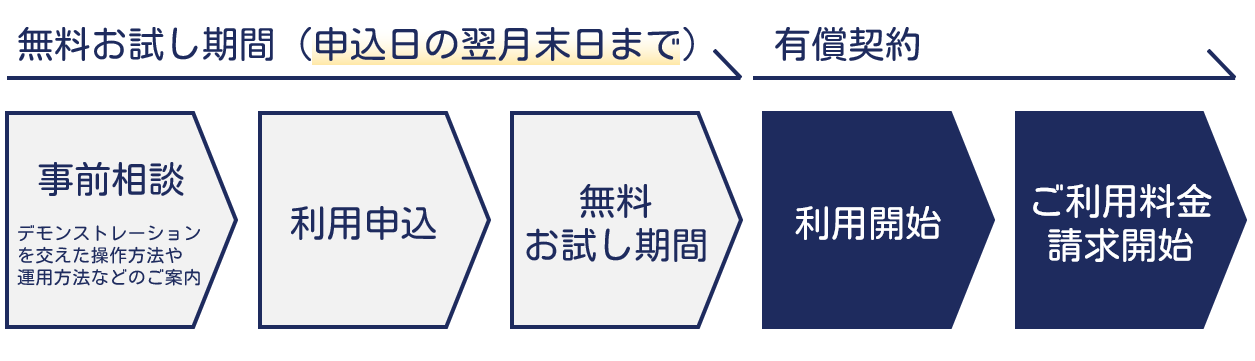

事業者はどんな対応をしなければいけない?

請求書等をインボイス方式(適格請求書等保存方式)で発行

2019年10月1日から請求書や領収書、納品書の記載事項に、「軽減税率の対象である旨」と「税率ごとに合計した対価の額」を追記する区分記載請求書等方式に対応することなりましたが、2023年10月1日からは、さらに加えて「(課税事業者に対する独自の)登録番号」「税率ごとの消費税額及び適用税率」を追記するインボイス方式(適格請求書等保存方式)に対応しなければなりません。

「販売ワークス」は、2019年9月より先行して、2023年10月1日のインボイス制度施行で求められる条件に完全対応した帳票(請求書等)を発行、印刷できる対応が完了しています!

税率ごとの記帳が必要に

日々の経理業務において、売上げや仕入れ等を税率ごとの区分を追加して記帳する必要があります。

財務会計機能「会計ワークス」も、複数税率に対応しています。

また、「販売ワークス」から「会計ワークス」へ連動させるだけで、売上げ・仕入れデータが税区分も含めて自動で仕訳されるので、経理担当者は手間なく新消費税対策することが可能です。

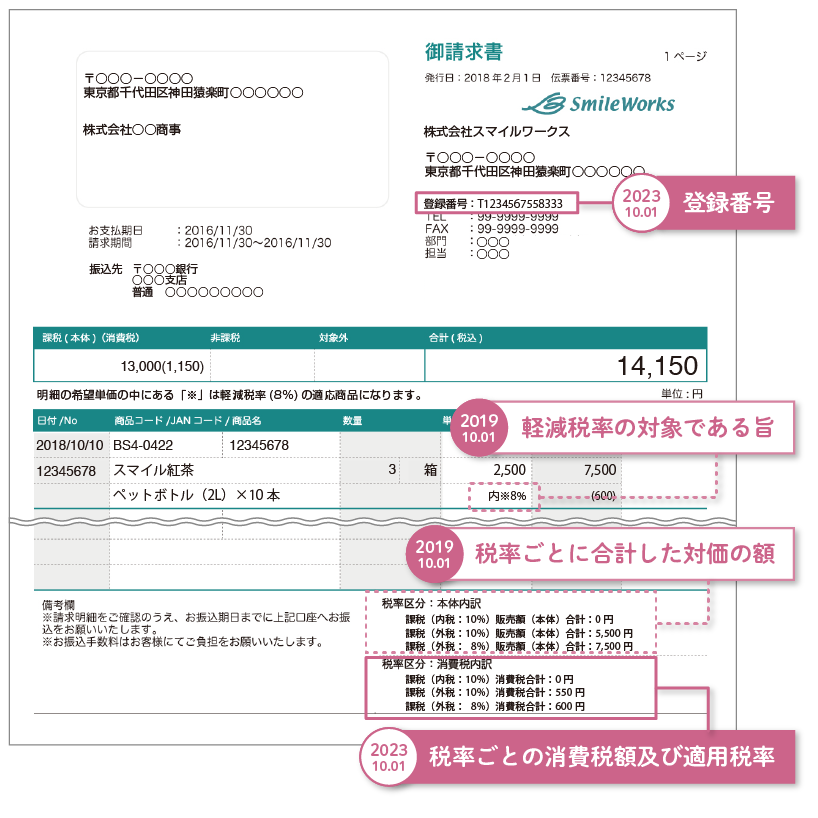

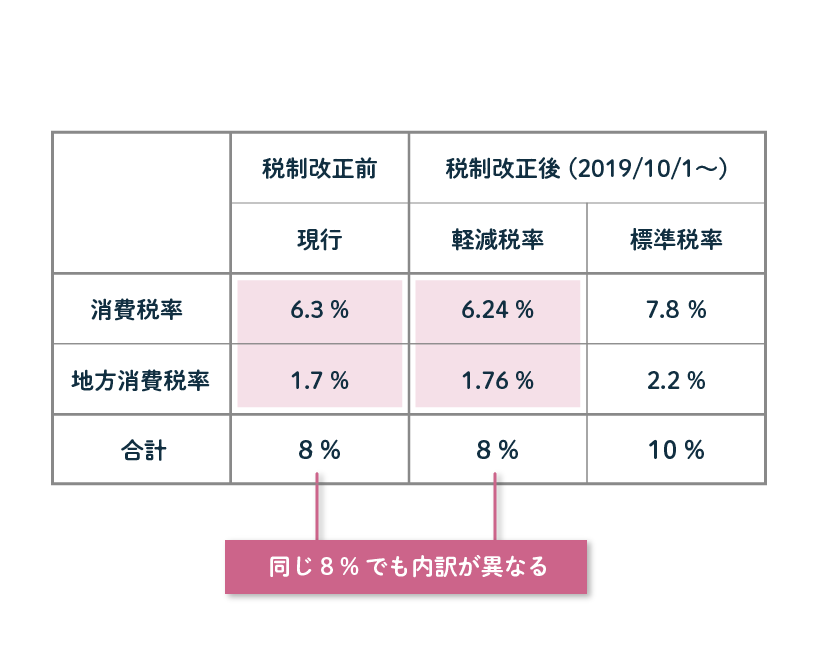

旧税率の取引がある場合は、消費税・地方消費税の申告時にも注意

決算期の消費税申告時には、発生時期に適した割合で消費税と地方消費税を計算する必要があります。

特に気をつけたいのが、旧税率の消費税8%と2019年10月からの税制改正後の軽減税率8%とでは、消費税と地方消費税の割合が異なる点です。

旧税率8%が残る取引の会計処理では、消費税と地方消費税の料率が混在することになりますので十分注意しましょう。

財務会計機能「会計ワークス」の消費税申告書機能では、発生時期と商品区分に適した消費税・地方消費税を自動計算します。

複雑な設定や操作をすることなく、消費税集計表の確認や消費税申告書の出力が可能です。

「インボイス制度(適格請求書等保存方式)」に完全対応!

「SmileWorks(スマイルワークス)」で

インボイス制度も、複雑な消費税制度も完全対応!

[販売ワークス]販売管理でのインボイス対応(目次)

[販売ワークス]仕入管理でのインボイス対応(目次)

[会計ワークス]財務会計でのインボイス対応(目次)

[販売ワークス]販売管理でのインボイス対応

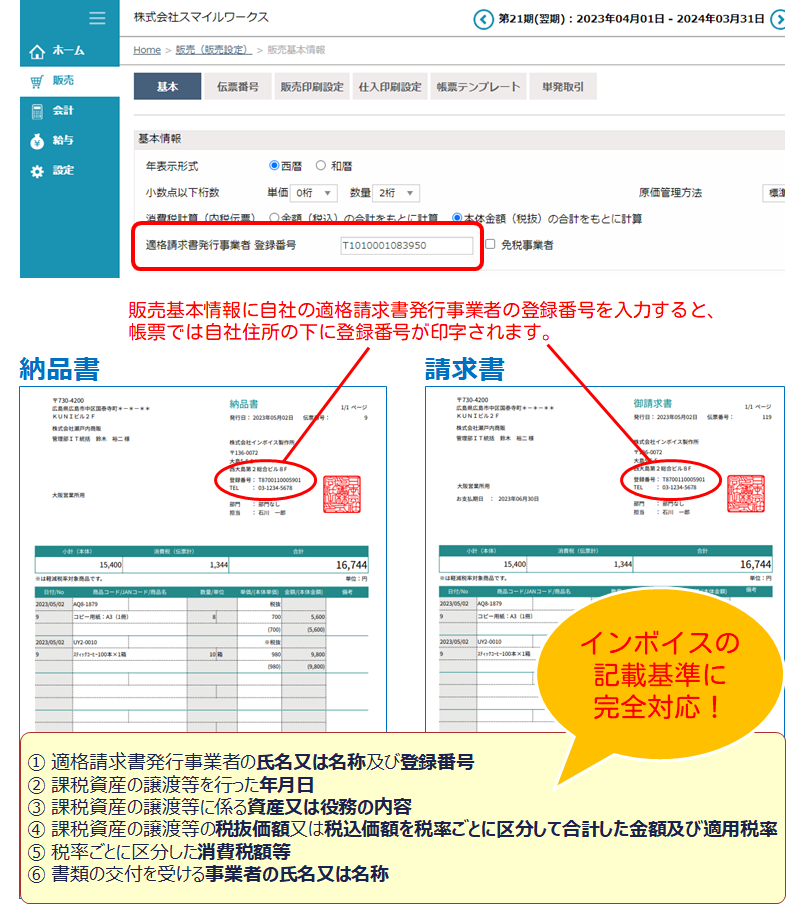

納品書・請求書は全てインボイス形式に準拠【対応済】

販売ワークスから出力される納品書・請求書はインボイス形式に準拠しています。

販売ワークスの「販売基本情報」の基本タブにある『適格請求書発行事業者 登録番号』に自社の登録番号を入力するだけで、その他のインボイス要件はシステムが出力対応しています。

- 適格請求書発行事業者の氏名又は名称

会社情報に登録した事業所名が印字されます。 - 適格請求書発行事業者の登録番号

販売基本情報に登録した登録番号が印字されます。 - 課税資産の譲渡等を行った年月日

売上登録などの入力画面で入力・指定する年月日が印字されます。 - 課税資産の譲渡等に係る資産又は役務の内容

売上登録などの入力画面で登録した商品の情報などの情報が印字されます。 - 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

画面及び帳票の右下に表示・印字されます。 - 税率ごとに区分した消費税額等

画面及び帳票の右下に表示・印字されます。 - 書類の交付を受ける事業者の氏名又は名称

売上登録などでセットした得意先の情報が印字されます。

なお、販売ワークスでは、帳票一つでインボイス要件を満たすようにしておりますが、インボイス制度では納品書と請求書のそれぞれで記載事項の条件を満たさなくても、例えば請求書と納品書との関係など、相互の関連が明確な複数の書類・帳票全体で記載事項を満たしていれば、それら複数の書類・帳票を合わせて一つインボイスとすることも可能です。

適格返還請求書(返還インボイス)の発行が可能【対応済】

適格返還請求書とは、返品や値引き、割引など売り上げた取引において返還が発生した際に相手に発行する帳票です。

販売ワークスでは、売上登録でマイナス値の登録を行えば、自動的に適格返還請求書として出力されるようになっています。

- 返品・・・数量をマイナス値で登録

- 値引き、割引・・・単価(金額)をマイナス値で登録

なお、適格請求書発行事業者には、返品や値引き、割戻しなどの売上取引で返還等があった場合には返還インボイスの交付義務がありますが、その金額が税込1万円未満である場合は、返還インボイスの交付義務が免除されます。

<例:売手が負担する振込手数料相当額を売上値引きとして処理>

振込手数料相当額が1万円未満であれば、返還インボイスの交付義務は免除となります。

*参考サイト:国税庁 少額な返還インボイスの交付義務免除の概要

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/03.htm

[販売ワークス]仕入管理でのインボイス対応

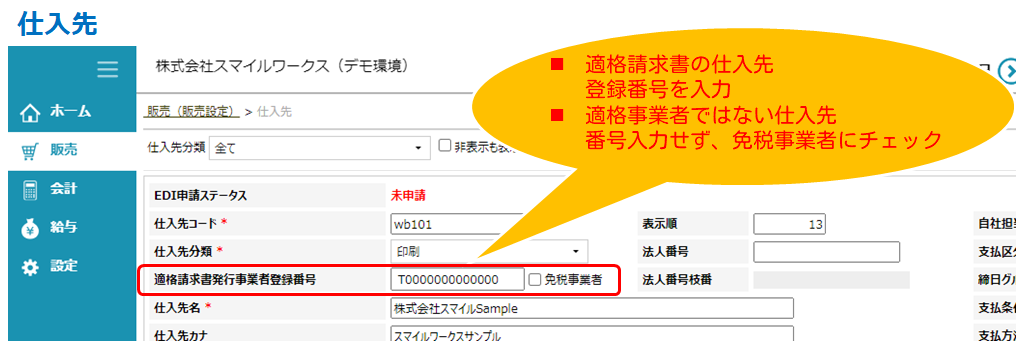

仕入先マスタに各社のインボイス番号が登録可能【対応済】

販売ワークスの設定(マスタ)にある「仕入先」マスタの登録時に、各社の適格請求書発行事業者登録番号(インボイス番号)が登録できる欄をご用意しています。仕入先から連絡を受けた登録番号を入力してください。

なお、適格事業者ではない(非適格事業者)については、「免税事業者」のチェックを入れることで、適格事業者との区分けを可能としています。

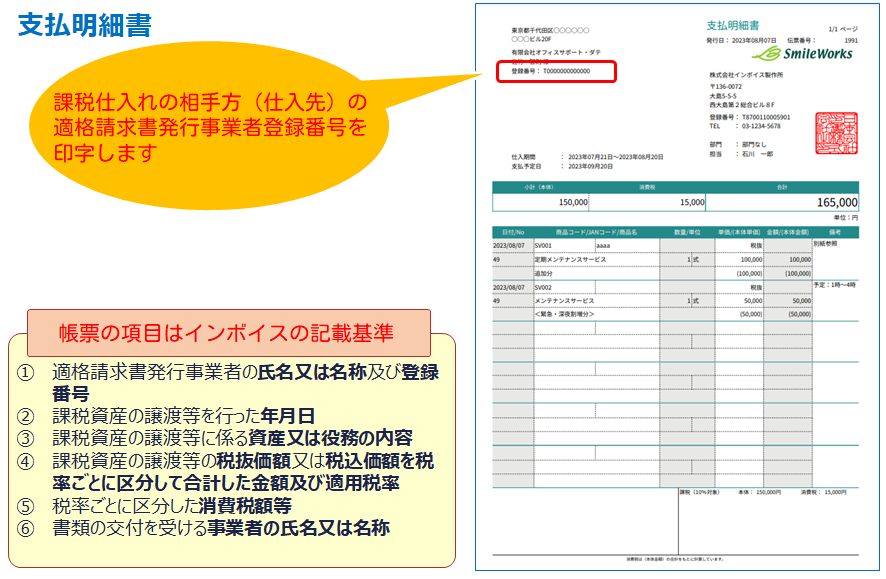

支払明細書もインボイス形式に準拠【対応済】

販売ワークスは、支払明細書もインボイス形式に準拠しています。上述ご案内の納品書・請求書でのインボイス要件同様に、支払明細書についてもシステムで条件を満たした出力に対応しております。

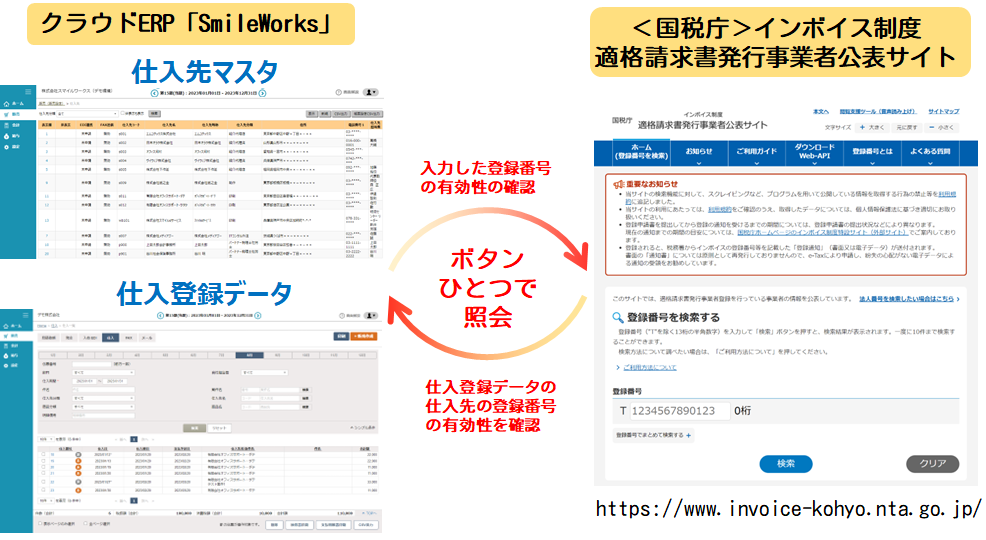

仕入登録時のインボイス判定処理【対応済】

2019年9月のリニューアル時より、「仕入先」マスタの登録時に、各社の適格請求書発行事業者登録番号(インボイス番号)が登録できる欄をご用意はしておりましたが、さらに仕入取引時に取引先(仕入先)が適格請求書発行事業者であるかを確認ができる便利機能を開発し、提供することとなりました。

インボイス制度では、「その取引が発生した日に適格請求書発行事業者である」という条件があります。

例えば、仕入先から適格請求書発行事業者の番号をいただいた後、何らの事情でその仕入先が適格請求書発行事業者の登録を取り消して適格請求書発行事業者ではなくなる可能性もあります。すべての仕入先と仕入取引のたびに適格請求書発行事業者であるかを連絡確認し合うのは現実的ではありません。

そこで、販売ワークスでは、国税庁の「適格請求書発行事業者情報検索サイト」にシステム間で登録番号の成否を問い合わせる『インボイス判定』の処理機能を提供します。

『インボイス判定』の処理機能は、仕入先から連絡を受けた登録番号について、番号に誤りがないかを確認します。

※仕入先の法人名や屋号、住所などから登録番号を一括取得する機能はご提供の予定はございません。

適格請求書発行事業者登録番号(インボイス番号)は失効や取消があります。インボイス制度施行直後に仕入先の登録番号の失効や取消が発生することはないと思われますが、制度施行後数年が経つと起きる可能性があります。前述しました通り、インボイスとして認められるのは、「取引した日に適格請求書発行事業者であること」が条件にあるため、何らかの事情で仕入先が適格請求書発行事業者ではなくなっていた場合は、経理処理が変わってしまいます。

こうしたことを考え、仕入先の適格請求書発行事業者登録番号(インボイス番号)が入力されている場合には、いつでも有効性が確認できる機能の用意が必要と考え、本機能をご用意いたしました。

【インボイス判定の処理機能でできること】

- 仕入先マスタに個別に登録番号を入力した際に、その登録番号の有効性を確認

- 仕入先マスタに登録されている登録番号について、全てまたは特定した先の有効性を確認

- 仕入登録した伝票データでも、適格事業者登録の有効性を確認

なお、販売ワークスの仕入登録でインボイス判定した仕入伝票データを、「販売連動」機能によって会計ワークスの仕訳にすると、インボイス情報が紐づいた仕訳登録となります。

[会計ワークス]財務会計でのインボイス対応

2割特例(20%特例)に対応【対応済】

インボイス制度の特例「2割特例(20%特例)」にももちろん対応しております。

2割特例に該当する事業者は、「会計基本情報」の課税方式で2割特例を選択することで、消費税を2割特例の条件で計算いたします。

2割特例は、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になられた方が対象です。

そのため、すでに一般課税(原則課税)や簡易課税の事業者の場合は、2割特例の課税方式を変更することができない(2割特例の対象ではない)システム制御となります。

*参考サイト:国税庁 2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

会計仕訳登録時の「適格請求書区分」の選択で消費税を自動計算し、経過措置に対応【対応済】

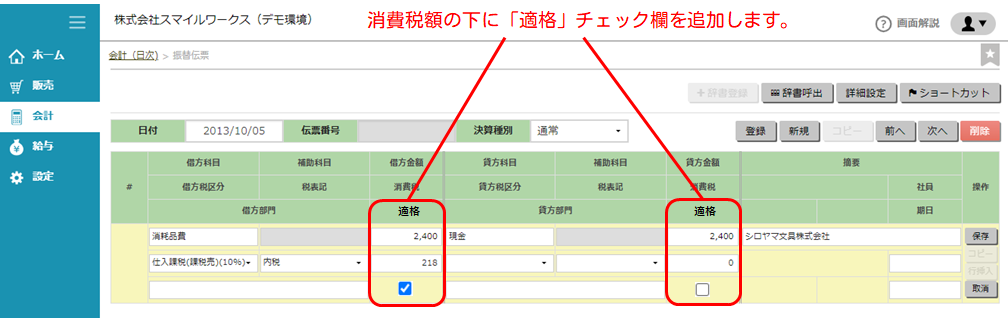

会計仕訳登録時に「適格請求書の取引」であるかというインボイス有効性を確認するチェック項目を新設しました。

新設した「適格請求書区分」の選択の機能は、仕訳登録画面上では「適格」チェックをする動きとなります。「適格」チェックの有無によって、該当の仕訳データのインボイスとしての消費税自動計算が変化します。

【「適格」チェックの有無による消費税計算】

仕訳登録の「適格」チェックは、仕入や経費の支払いで「適格請求書を受領した支払い」であることを確認するためにします。売上などのインボイスの経過措置に影響のない取引では使用しません。

チェックあり

通常計算ロジックの借方・貸方金額、借方・貸方消費税とする。

チェックなし

- 税区分:内税

借方金額 = 入力した金額そのまま

借方消費税 = (消費税 * 0.8)

- 税区分:外税

借方金額 = 入力した金額 + (消費税 – (消費税 * 0.8))

借方消費税 = (消費税 * 0.8) - 税区分:別記(対応なし)

借方金額 = 入力した金額

借方消費税 = 0

つまり、免税事業者(適格請求書発行事業者ではない)先からの仕入である場合は、「適格」チェックをしないことでインボイス制度にある経過措置(2026年9月30日まで仕入税額相当額の80%)を適用した計算となります。

参考:国税庁資料

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-15.pdf

<免税事業者からの仕入れに係る経過措置>

・令和5年10月1日から令和8年9月30日まで 仕入税額相当額の80%

・令和8年10月1日から令和11年9月30日まで 仕入税額相当額の50%

※「適格」のチェックは、「勘定科目」マスタ及び「補助科目」マスタに設定したる条件が初期値として反映されますが、仕訳登録時に個別にチェックを付ける・外すことができます。

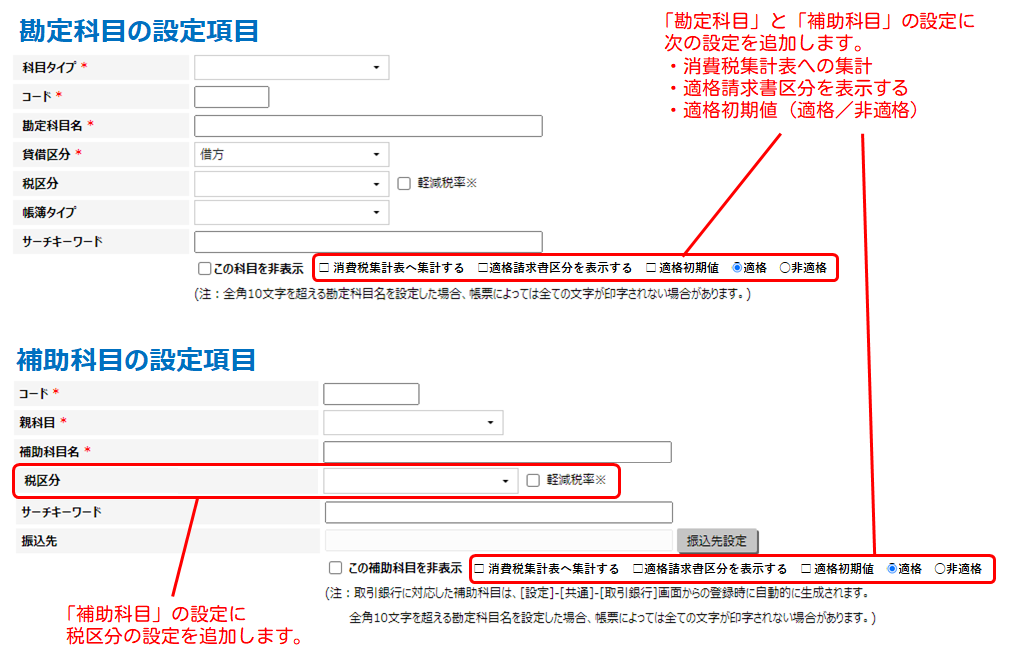

「勘定科目」マスタ・「補助科目」マスタに設定条件を追加【対応済】

仕訳データに適格請求書の取引であるかの「適格」チェック項目の新設とあわせて、「勘定科目」マスタと「補助科目」マスタに設定条件を追加しました。

【追加となった設定条件】

- 消費税集計表に集計する

チェックあり・・・消費税集計表に集計します。

チェックなし・・・消費税集計表に集計しません。 - 適格請求書区分を表示する

チェックあり・・・適格請求書の受領に消費税額がある取引の勘定科目、補助科目とします。おもに仕入高などの売上原価の科目や販売管理費などの科目で設定することを想定しています。

チェックなし・・・・・・上記以外の勘定科目、補助科目はチェックなしとします。 - 適格初期値

適格・・・仕訳登録時に「適格」チェックが入った状態を初期値とします。

非適格・・・仕訳登録時に「適格」チェックがない状態を初期値とします。

また、「補助科目」マスタに税区分の設定項目を追加します。

クラウドERP「SmileWorks」のインボイス対応<Q&A>

販売ワークス、会計ワークスをご契約であれば、お客様によるお手続きなくインボイス制度に対応いたします。

販売ワークス、会計ワークスをご契約であれば、追加で契約する内容はございません。

はい。Enterpriseプランもインボイス制度に対応するバージョンアップの対象です。ただし、Enterpriseプランにおいて、システムを個別カスタマイズしている部分があり、法制度改正に関わる仕様変更に影響がある場合は、事前個別にご相談申し上げております。

もちろんです!ぜひお気軽にお問い合わせください。

インボイス制度施行前でも、自社および仕入先の適格請求書発行事業者の登録番号を登録することは問題ありません。適格請求書発行事業者である場合に請求書などへの印字の義務となるのが2023年10月1日以降ということであり、それ以前の書類で登録番号の印字があっても問題はありません。

自動販売機などの適格請求書を交付することが困難な取引については、適格請求書の交付義務が免除されることとなっています。そのため、次に該当する取引への支払いは、請求書や領収書等がなくても、購入した側は適格請求書を受領した支払いと同じ経理処理を行うことができますので、弊社システムの仕訳登録時は「適格」チェックがある状態での登録となります。

①3万円未満の公共交通機関(船舶、バスまたは鉄道)による旅客の運送。

②出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)。

③生産者が農業協同組合、漁業協同組合または森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)。

④3万円未満の自動販売機及び自動サービス機により行われる商品の販売等。

⑤郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

*参考サイト:国税庁資料「消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A 」

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf

(帳簿のみの保存で仕入税額控除が認められる場合の帳簿への一定の記載事項) 問107の回答

会計ワークスでは、仕訳登録にある「税区分」でのインボイスの経過措置の判定等ではなく、新設となった機能(「適格」チェック)で、適格請求書同士の取引であるか、そうではない経過措置となる取引となるかを判別します。

そのため、「税区分」はこれまで通り、標準税率(10%)であるか、軽減税率(軽8%)であるかをご選択いただければ大丈夫です。

本ページの「 会計仕訳登録時の「適格請求書区分」の選択で消費税を自動計算し、経過措置に対応」もご参照ください。