社員の所得税・住民税の定額減税を行おう(月次減税事務・年調減税事務)

2024年度税制改訂に伴い、2024年度分所得税・住民税について定額による特別控除(定額減税)が実施されることになりました。特別控除の額は、以下の通りです。

・所得税減税:3万円

・住民税減税:1万円

※それぞれ本人含め、扶養親族の人数に比例します。

所得税の控除

2024年6月1日以降支給日の給与等の所得税から減税限度額に達するまで順次控除を行い、控除しきれない場合は年末調整で控除します。

住民税の控除

2024年6月分は徴収せず、2024年7月以降の11ヶ月間で減税額控除後の住民税を均等按分し徴収します。

給与ワークスでは月次減税・年調減税対応機能を実装し、社員設定の定額減税設定から予め減税額を設定することで、各給与(賞与)計算および年調計算時に自動算出することが可能です。

6月支給の給与計算入力を実施する前までに、下記手順に沿って、「定額減税設定」および「社員住民税」の設定をお願いいたします。

目次

・定額減税設定

・定額減税一覧

・社員住民税

・月次減税事務(給与・賞与明細入力)

・年調減税事務(年調明細入力)

・源泉徴収票

・場合に応じた設定方法

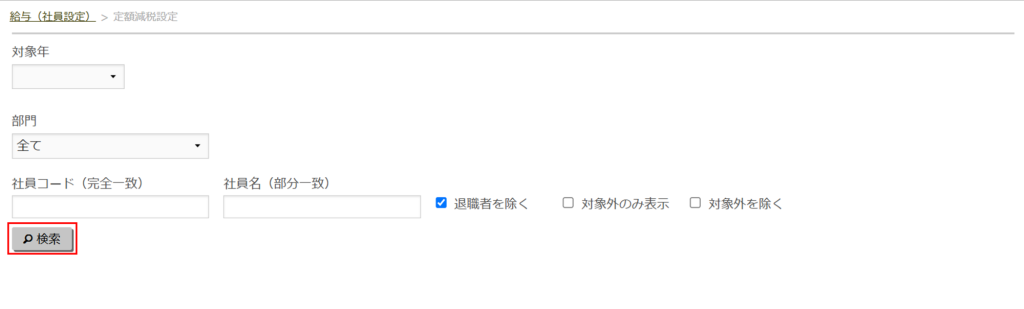

定額減税設定

「給与管理者」の権限があるユーザIDで社員ごとに定額減税額を事前に設定することができます。設定した減税額は、給与(賞与)明細入力および年調明細入力時に使われます。

- 「給与」>「社員設定」>「定額減税設定」画面にアクセスします。

- 画面上部で絞込み検索が可能です。絞込みを行う場合は、「対象年」や「部門」「社員コード」「社員名」を指定します。全社員を表示する場合は、各検索条件は空欄の状態で「検索」ボタンをクリックします。

- 対象社員の「新規」ボタンをクリックします。

- 必要情報を入力し、「登録」ボタンをクリックします。

対象年 デフォルトは2024年として表示します。 ※設定した年がある場合、「新規」ボタンをクリックすると次の年を対象とします。

定額減税対象外 定額減税の対象外となる社員の場合はチェックをします。 控除設定から参照 社員設定(控除設定)の登録情報をもとに、同一生計配偶者及び扶養親族の数をカウントして定額減税額を算出します。 同一生計配偶者と扶養親族の数 入力補助機能です。「控除設定から参照」ボタンを利用する場合は入力の必要はありません。 所得税減税額 入力補助機能です。「控除設定から参照」ボタンを利用する場合は入力の必要はありません。 所得税減税残額 入力補助機能です。「控除設定から参照」ボタンを利用する場合は入力の必要はありません。 住民税減税額 入力補助機能です。「控除設定から参照」ボタンを利用する場合は入力の必要はありません。

※同年1/1~6/1の間に社員設定(控除設定)の扶養親族の増減がある場合、前年12/31時点での扶養親族の数を基に減税額を更新ください。※「控除設定から参照」ボタンは、給与適用開始日が対象年と同一年度の6/1から遡って最新の社員給与(控除設定)を参照し同一生計配偶者と扶養親族の数をカウントします。

※同年6/2以降で扶養親族の増減がある場合、年調明細入力時に12/31時点での社員給与(控除設定)を参照して所得税減税処理を行います。

※月次減税事務後に再度定額減税設定を行った場合は、改めて給与・賞与明細データを計算・登録する必要があります。 - 「自動設定」ボタンを使用すると、条件を満たす全ての社員に対して定額減税設定を一括登録します。「自動設定」ボタンを使用する場合、「定額減税対象外」項目は全てチェック無しとします。

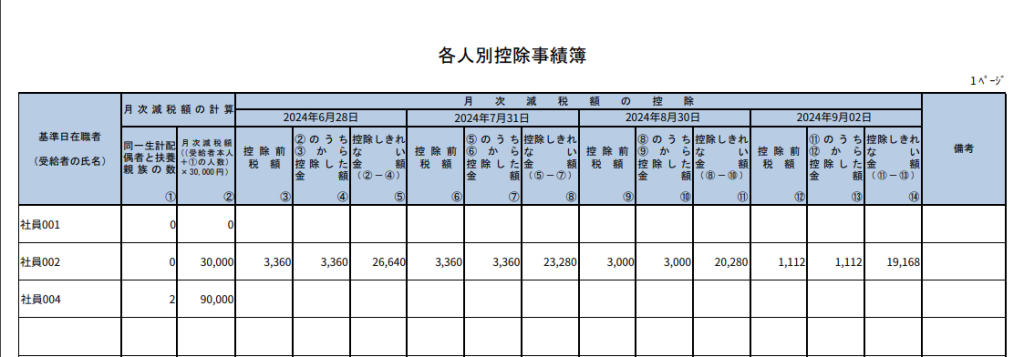

定額減税一覧

実際に控除された所得税減税額を確認することが可能です。本画面は「給与管理者」「給与担当者」の権限があるユーザIDでアクセスできます。

- 「給与」>「社員設定」>「定額減税一覧」画面にアクセスします。

- 「支給日カレンダー」「対象年」を指定します。他の検索条件で絞込みする場合は指定して「検索」ボタンをクリックします。

- 社員毎に所得税減税額を減税した支給日順に表示します。「印刷」ボタンより「各人別控除事績簿」のPDFを印刷します。「出力」ボタンをクリックし、対象データをCSVファイルで出力することが可能です。

| 基準日在職者 | 社員名が表示されます。 |

| 月次減税額の計算 | 定額減税設定画面に登録した「同一生計配偶者と扶養親族の数」「所得税減税額」が表示されます。 |

| 月次減税額の控除 | 給与・賞与支払がある月の「控除前税額」「控除した金額」「控除しきれない金額」が表示されます。

※給与・賞与支払が発生しない月分は表示されません。 |

(印刷イメージ)

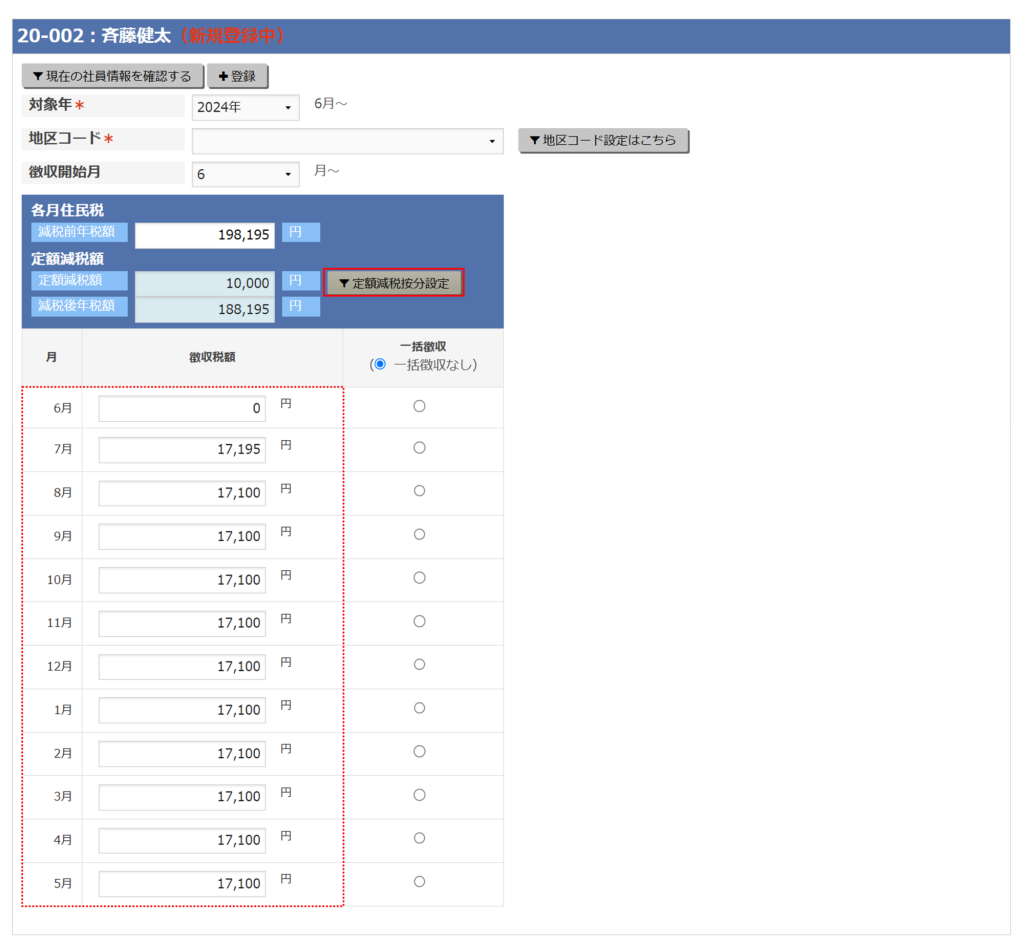

社員住民税

社員住民税画面にて、住民税減税額を反映して各月に按分することができます。

- 「給与」>「社員設定」>「社員住民税」画面にアクセスします。

- 対象社員を検索して、「新規」ボタンをクリックします。

- 新規登録画面にて、「対象年」に2024年6月~を指定すると、定額減税設定がある社員の場合は「定額減税額」が表示されます。必須項目を入力して「登録」ボタンをクリックします。

| 対象年 | 定額減税を適用する場合は「対象年」に2024年を選択します。

※対象年は登録後に削除・修正はできません。 |

| 地区コード | 当該社員の「住民税納付先」を選択します。

※事前に「住民税納付先」の登録が必要です。 |

| 徴収開始月 | 住民税を徴収する開始月を選択します。 |

| 減税前年税額 | 市区町村から届いた通知の社員の減税前年税額を入力します。 ※減税後年税額が通知された場合は、各月の徴収税額欄にそのまま転記ください。 |

| 定額減税額 | 当該社員の定額減税設定の住民税減税額が表示されます。項目自体は非活性のため変更できません。 |

| 減税後年税額 | 年税額-定額減税額の結果を表示します。 |

| 各月徴収税額 | 2024年に限り、「定額減税按分設定」ボタンを設置しており、クリックすると6月分を0円とし、7月以降の11ヶ月間の住民税額を自動で均等に按分します。

各月に控除する住民税額を手入力することもできます。 ※定額減税対象外の社員は既存の「各月按分設定」ボタンを利用します。 |

※定額減税設定を変更する場合は、登録した住民税額に影響を与えるため、改めて社員住民税画面にて各月徴収税額を按分する必要があります

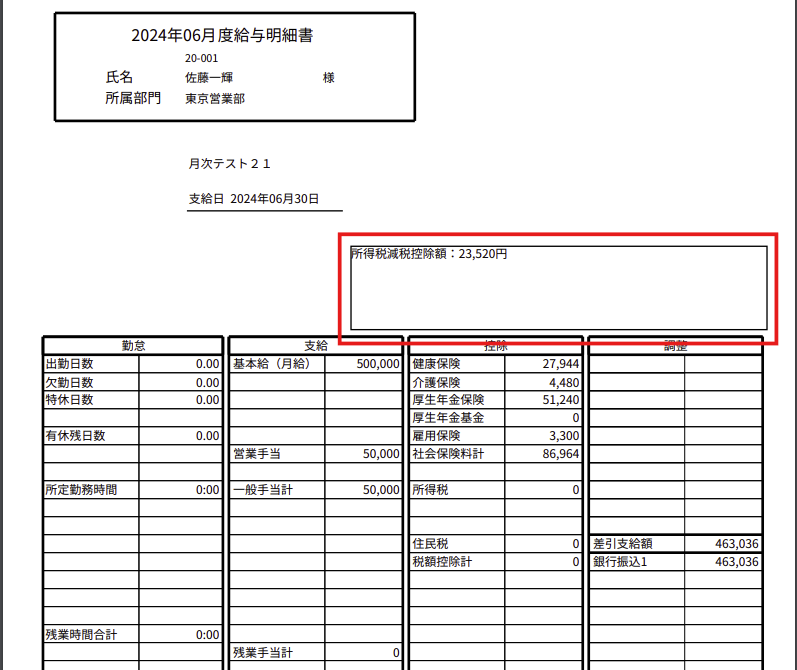

月次減税事務(給与・賞与明細入力)

2024年6月1日以降、最初の給与等(賞与も含む)の源泉徴収税額から順次、定額減税額を控除します。

※作成される給与明細書および賞与明細書に、所得税減税額を明記することが義務付けられました。具体的な設定方法は、【場合に応じた設定方法】>【給与(賞与)明細書へ控除額を表示する場合の設定方法】をご確認ください。

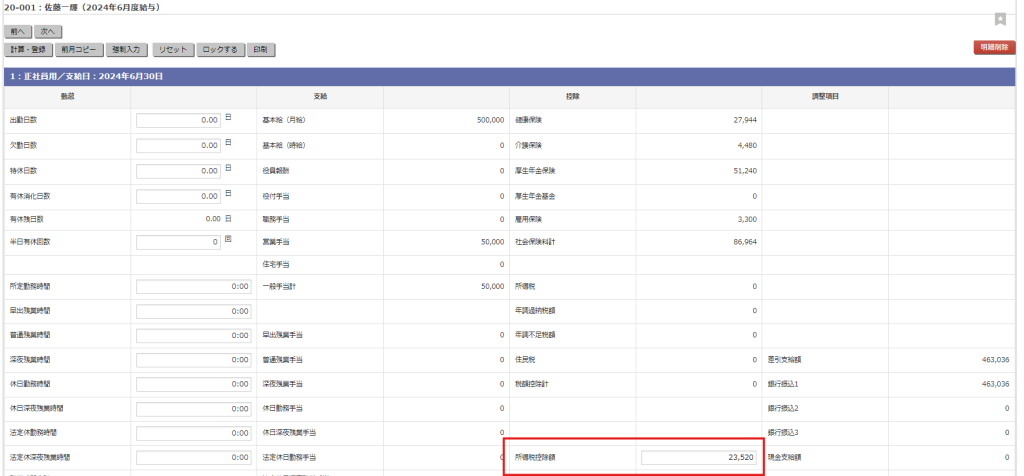

- 給与明細入力の場合

「給与(給与)」>「給与明細入力」画面にアクセスします。

「支給日カレンダー」「対象年」「支給日」を指定して、対象社員を検索します。

当該社員の勤怠情報を入力し、「計算・登録」ボタンをクリックすると、所得税計算時に減税分を計算して控除します。

※住民税は従来通り、社員住民税に登録した額が反映されます。

※控除項目を強制入力する場合、定額減税処理を行うために、定額減税実績インポートを行う必要があります。(後述)

※給与明細インポートも同様に処理します。(「給与(給与)」>「給与明細インポート」にて行います。) - 賞与明細入力の場合

「給与(賞与)」>「賞与明細入力」画面にアクセスします。

「支給日カレンダー」「対象年」「支給日」を指定して、対象社員を検索します。

当該社員の賞与情報を入力し、「計算・登録」ボタンをクリックすると、所得税計算時に減税分を計算して控除します。

※強制入力する場合、定額減税処理を行うために、定額減税実績インポートを行う必要があります。(後述)

※賞与明細インポートも同様に処理します。(「給与(賞与)」>「賞与明細インポート」にて行います。) - 実際に控除された所得税減税額が定額減税一覧画面に反映されます。

_3-1024x152.png)

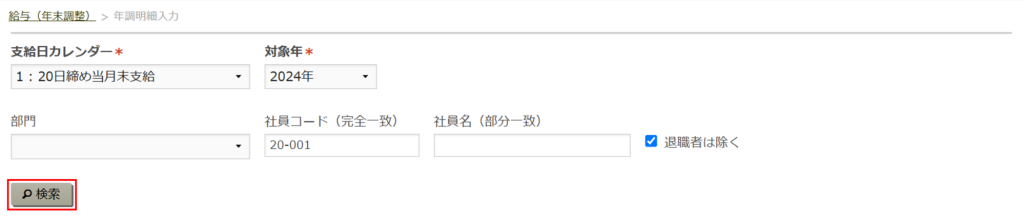

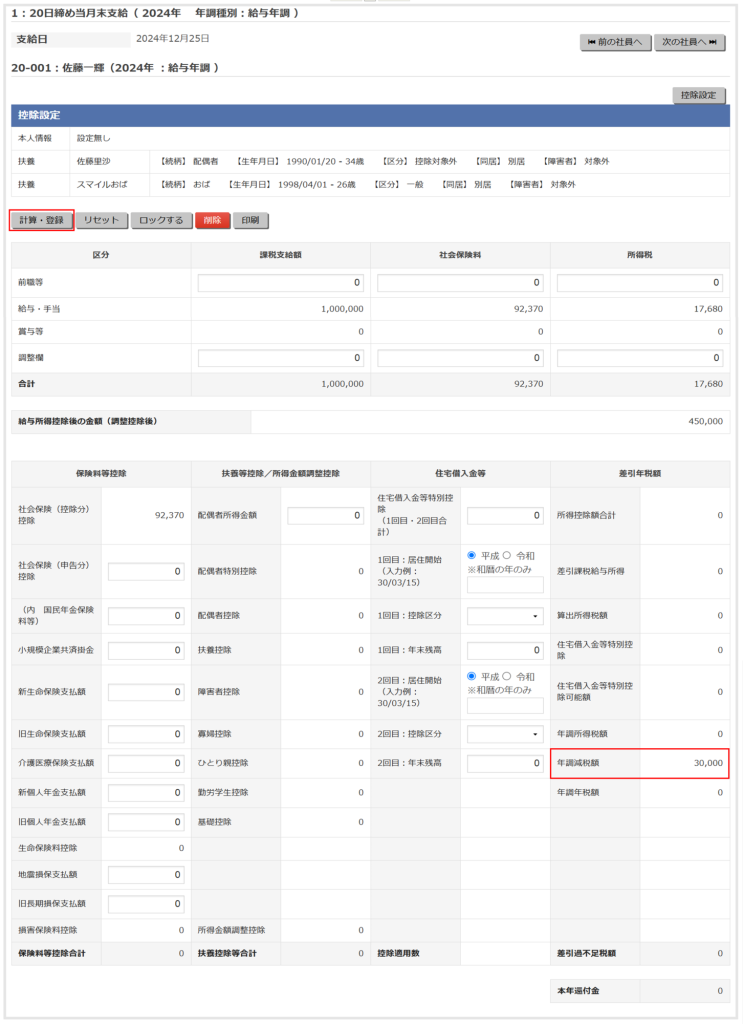

年調減税事務(年調明細入力)

月次減税事務で定額減税額を控除しきれない場合は、年調減税事務で控除処理を行います。

- 「給与」>「年末調整」>「給与年調」、「賞与年調」、「単独年調」のいずれかの「年調明細入力」画面にアクセスします。

- 「支給日カレンダー」「対象年」を指定して年末調整を行いたい社員を検索します。

- 「計算・登録」ボタンをクリックすると、2024年度に限り、「年調減税額」項目が追加され、定額減税設定で登録した所得税減税額が表示されます。

※定額減税設定がない場合、給与適用開始日が対象年と同一年度の12/31から遡って、最新の社員給与(控除設定)を参照し、同一生計配偶者と扶養親族の数をカウントして減税額を計算します。

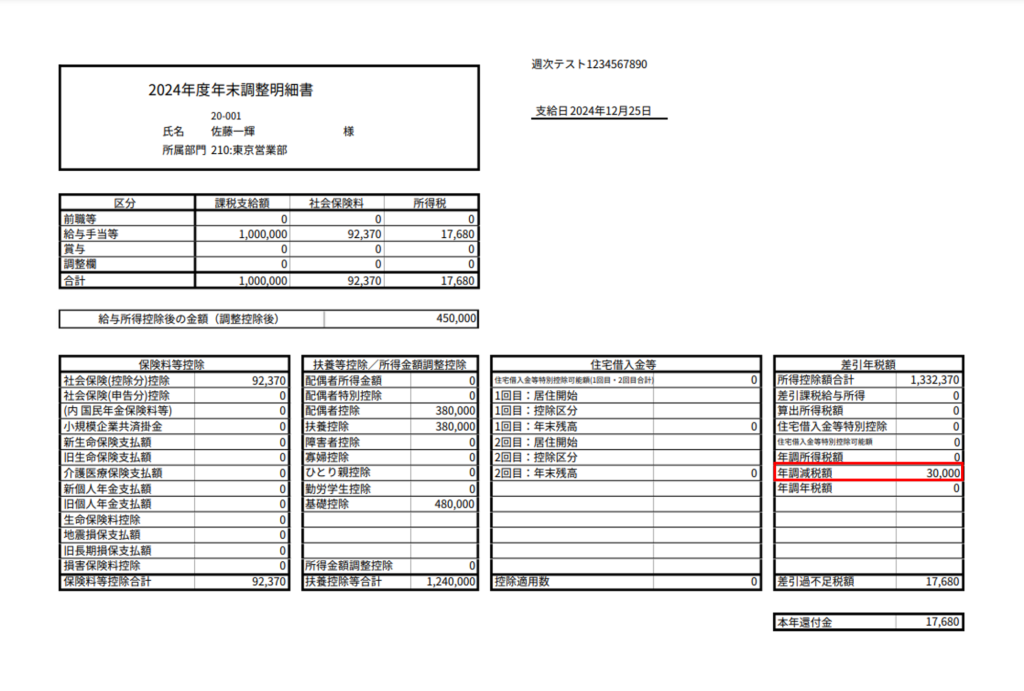

- 「印刷」ボタンで表示される年末調整明細書でも年調減税額が確認できます。

※年調明細インポートも同様に処理します。(「給与(年末調整)」>「年調CSVインポート」にて行います。)

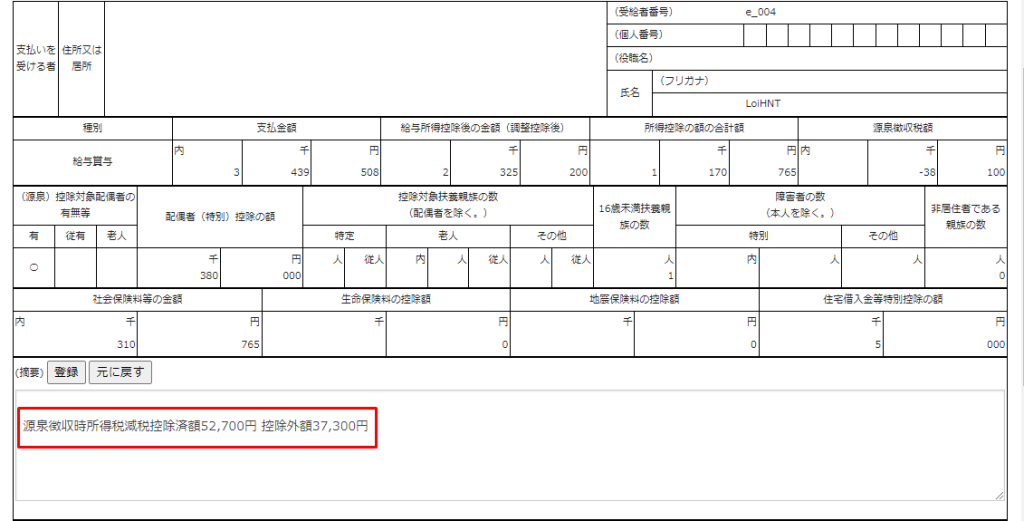

源泉徴収票

2024年度に限り、源泉徴収票の「摘要」欄に「源泉徴収時所得税減税控除済額」と「控除外額」を出力します。年末調整処理や退職処理した後に、減税額の内容を確認することができます。

源泉徴収時所得税減税控除済額:対象年度内に減税控除した総額

控除外額 :対象年度内に減税控除しきれなかった金額

- 「給与」>「年末調整」>「源泉徴収票」画面にアクセスします。

- 「対象年」を2024年にし、対象社員を検索します。

- (摘要)に「源泉徴収時所得税減税控除済額」と「控除外額」が表示されます。

場合に応じた設定方法

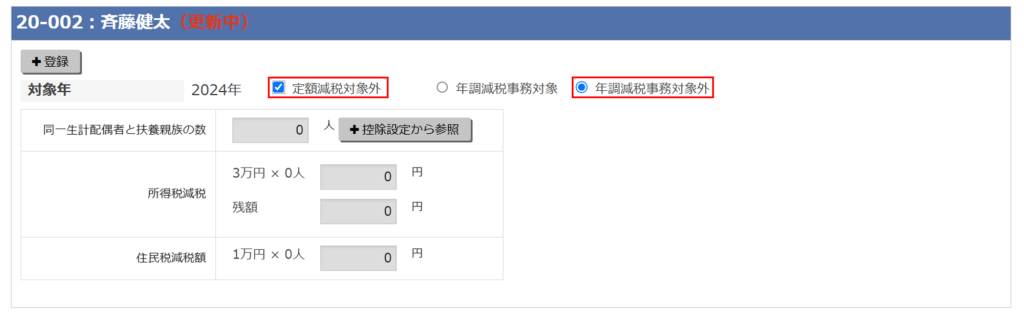

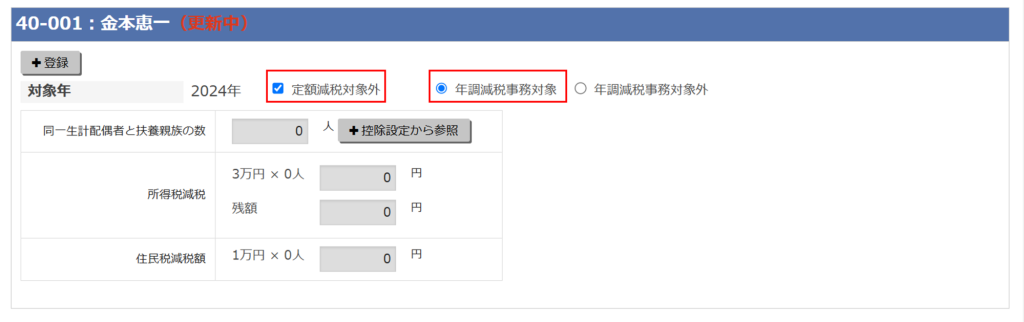

減税対象にならない社員の設定方法 (月次減税事務なし、年調減税事務なし)

※社員の減税対象かどうかの自動判定機能はございません。

<所得税>

給与(社員設定)> 定額減税設定画面で「定額減税対象外」にチェック後、「年調減税事務対象外」を選択して登録します。

<住民税>

給与(社員設定)> 社員住民税より、従来通り社員住民税に年税額を入力し各月按分設定を行います。

※7月から11ヶ月で按分ではなく、6月から12ヶ月按分となります。

減税開始後に入社した中途社員の設定方法(月次減税事務なし、年調減税事務あり)

<所得税>

同年6/2以降に入社した社員の所得税の減税事務は年末調整時に行うため、定額減税設定画面で「定額減税対象外」にチェック後、「年調減税事務対象」を選択して登録します。

初期値は(年調減税対象外)が選択されています。(年調減税事務対象)を選択することができない場合は、2024年6月以降の給与(賞与)の確定を全て解除してから、再度、(年調減税事務対象)の選択を行ってください。

選択完了後は、確定解除していた、2024年6月以降の給与(賞与)の確定を再度行ってください。

<住民税>

自社で特別徴収を継続する場合、他の社員と同様に社員住民税で減税後の金額が各月按分されるよう設定を行います。

※入社後、最初の支給月以降に正しく税額が登録されていることを確認します。 (例 8/1入社)

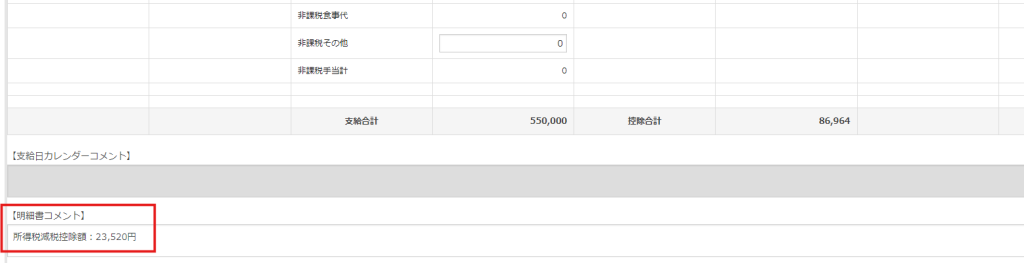

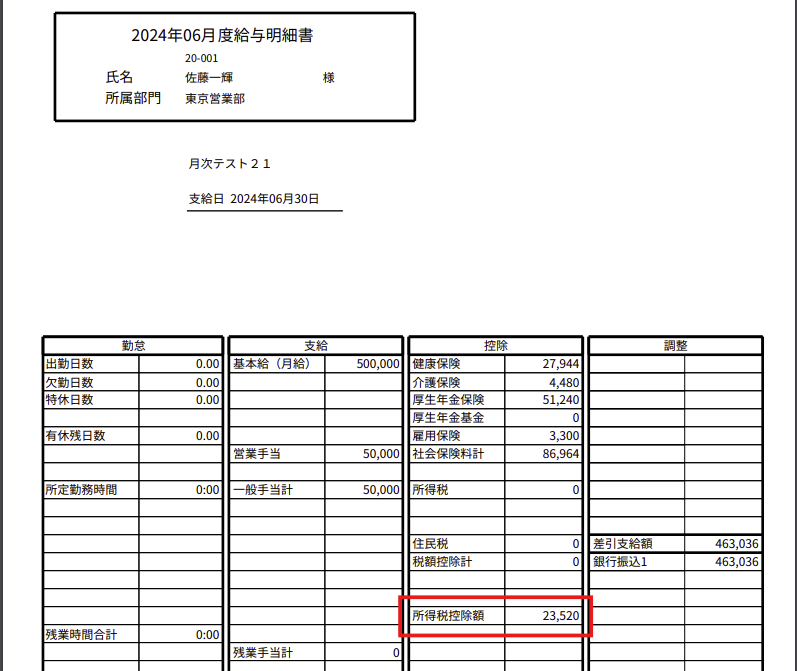

給与(賞与)明細書へ控除額を表示する場合の設定方法

月次減税事務を行ったとしても、給与明細書や賞与明細書に控除額を自動で表示する機能はございません。もし、表示する必要がある場合は、下記いずれかの設定にて運用をご検討ください。

- 明細書コメント欄に手入力いただく方法

給与>給与>給与明細入力

※賞与の場合も同様に設定いただけます。 - 明細書に控除項目を追加する方法

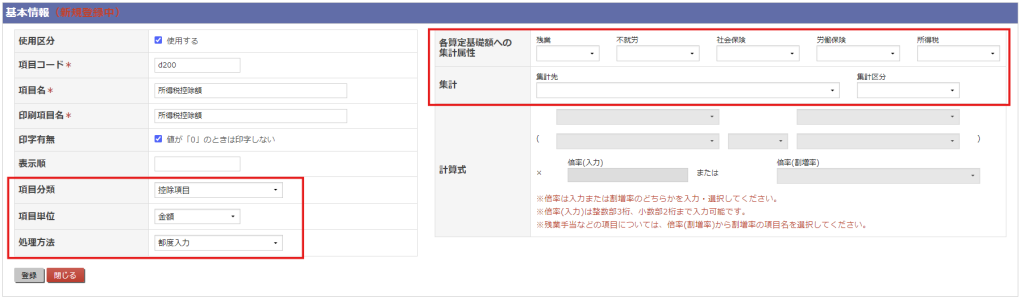

給与>全体設定>給与体系(体系項目)

計算に影響がないように次のような設定にします。

項目名 例)所得税控除額 項目分類 控除項目 項目単位 金額 処理方法 都度入力 各設定基礎額への集計属性 すべて空欄 集計 すべて空欄 給与>全体設定>給与体系(明細項目)

明細書の控除項目列に設定した項目を追加します。

給与>給与>給与明細入力

※賞与の場合も同様に設定いただけます。控除項目を強制入力した場合の減税事務(定額減税実績インポート)

控除項目を強制入力する場合、定額減税処理を行うためには、給与明細入力(賞与明細入力)に加えて定額減税実績インポートを行う必要があります。

<インポートに必要な情報>

減税前所得税 :定額減税前の当該支給にかかる所得税額

定額減税控除額:当該支給時に控除可能な定額減税額

※強制入力する際の所得税は「減税後」の金額になります。給与>給与>定額減税実績インポート

「定額減税実績CSVエクスポート」でインポート用CSVを出力し、必要な情報を埋めたのち、「定額減税実績CSVインポート」で取り込みを行います。

※控除項目が強制入力されている支給データのみインポート可能です。